Hausse fulgurante des taux, taux de l’usure, difficultés de financements. Quels sont les liens et les conséquences entre ces trois notions ? Quel avenir pour le marché des financements ?

> Inscription au webinaire de décryptage le jeudi 19 mai à 11 heures (réservé aux clients)

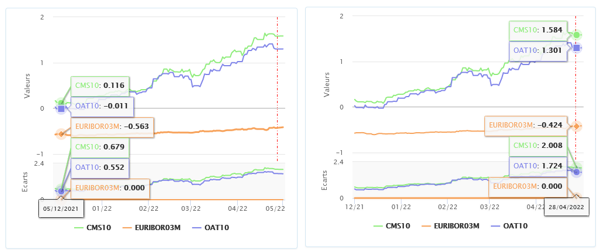

Dans le sillage des emprunts d’Etats, le marché est soumis à une forte remontée des taux : depuis décembre 2021, les taux ont augmenté de près de 150 pdb : le CMS10 ans est passé de 0.116% au 05/12/2021 à 1.709% au 01/05/2022.

Vous pouvez visualiser ci-dessous l’évolution des écarts entre les différents indexes et l’Euribor 3 mois entre décembre 2021 et Avril 2022. Exemple : La pente avec l’OAT 10 ans passe de 0.552 % à 1.724%

Le marché a donc contraint les établissements de crédit à s’adapter.

Les TEG des offres de financements doivent respecter le niveau du taux d’usure (taux fixé trimestriellement par la Banque de France).

Ainsi cette contrainte du taux d’usure ne permet pas, actuellement aux banques françaises de se positionner sur des taux fixes dans leur réponse aux besoins de financements des collectivités. En pleine période de consultations bancaires, cette contrainte impacte directement les réponses aux collectivités. Au travers de cette note nous étudions l’impact de cette contrainte et les différentes alternatives pour les collectivités.

Le Taux d’usure

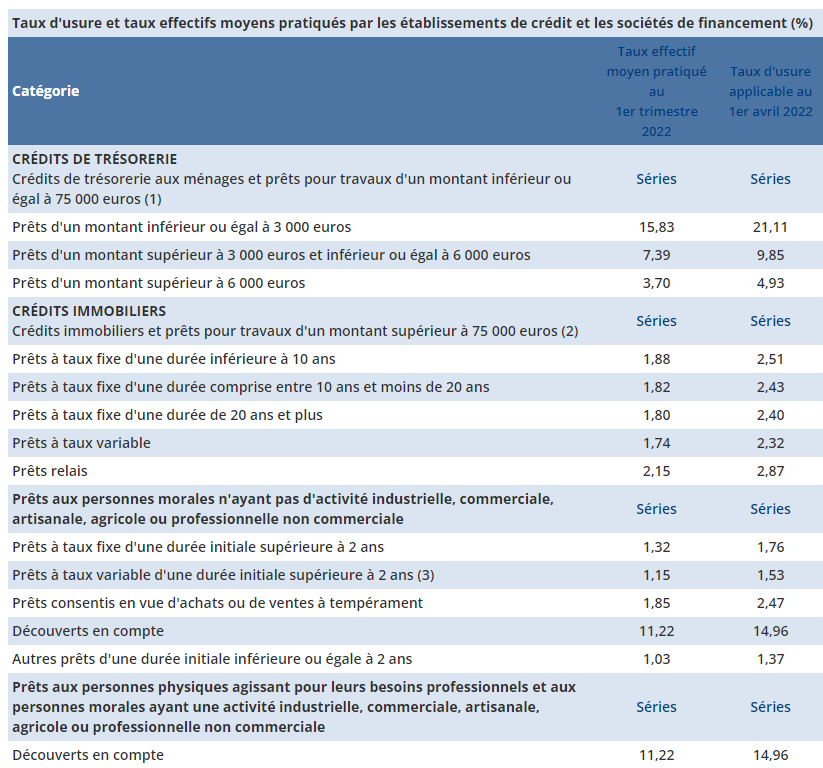

La Banque de France fixe les taux de l’usure à partir des taux effectifs moyens pratiqués par les banques et des établissements de crédit augmentés d’un tiers. Les seuils de l’usure sont publiés au Journal officiel à la fin de chaque trimestre pour le trimestre suivant.

Exemple : le taux effectif moyen constaté pendant le trimestre 1 pour les crédits aux collectivités à taux fixe d’une durée initiale supérieure à 2 ans était de 1.32 %.

- 32 x 0,33 ≃ 0.44

- 1,32 + 0.44 ≃76

Taux d’usure estimé pour le trimestre 2 : 1.76 %

La brutale hausse des taux au cours des derniers mois fait donc apparaitre une certaine décorrélation entre le taux d’usure définit par la banque de France et les taux effectif moyen du trimestre précédent. La principale problématique est que la méthode de calcul des taux d’usure n’est pas adaptée à une telle rapidité de remontée des taux. Il est à préciser que le taux d’usure concerne uniquement les établissements de crédits et les sociétés de financement.

La construction d’une offre de financement sur 20 ans en AC à taux fixe (indexé sur le marché OAT/CMS) est établie d’après la logique suivante :

Taux de l’offre = Taux de swap à 10 ans + marge banque

- Au 02/05/2022, le taux de swap 10 ans s’établit à 1.71%.

- Taux d’usure actuel 1,76%

Actuellement les niveaux de marges s’établissent entre 40 et 120 pdb, les niveaux de taux fixe se situeraient donc autour de 2.11% et 2.91%, soit un niveau supérieur au taux d’usure. Ainsi, afin de respecter le taux d’usure définit par la banque de France les marges appliquées ne devrait pas dépasser les 0,05% par rapport aux indexes de marché.

Les salles de marché sont donc dans l’impossibilité de maintenir tout ou partie de leur marge d’intermédiation et de proposer des taux fixes (indexés sur le marché OAT /CMS) qui ne dépassent pas le taux de l’usure (calculés sur le marché du trimestre précèdent).

Il n’y a pas d’inquiétude à avoir quant à la possibilité de couvrir le besoin de financement. La seule interrogation reste la possibilité de sécuriser le financement des investissements à taux fixe (notamment avec la hausse des taux sur les prochaines années) : pas ou peu de taux fixes proposés, les collectivités devront se tourner vers d’autres types d’indexation.

Nos constats sur le marché du financement des collectivités

Le marché est donc en pleine mutation, la période du choix binaire pour les financements (taux fixe ou taux variable) est révolue. La gestion de la dette deviendra plus dynamique sur les prochains trimestres et perdurera tant que le taux d’usure contraint les établissements à proposer des offres alternatives aux financements à taux fixe.

Ainsi, afin de contourner la contrainte définie par le taux d’usure, les banques proposent :

- Des contrats à taux variables (avec ou sans floor/cap/tunnel),

- Des contrats structurés ou multi périodes,

- Des contrats à taux variable + SWAP ou CAP. Dans ce cadre, le taux fixe de la jambe payeuse du swap n’a pas à respecter le taux de l’usure. L’incertitude des marchés combinée à l’inflation impliquent une forte volatilité des marchés. Ainsi, les coûts d’achat des contrats avec option -tels que les cap- sont pénalisés. Le Swap n’est en théorie pas influencé par cette volatilité, mais les salles privilégient le swap de leurs opérations de financement.

Peu d’établissements peuvent à ce jour encore proposer des financements à taux fixe sur des projets spécifiques :

- Arkéa et Crédit Mutuel:

+ Ces établissements sont des banques de dépôts qui travaillent sur leurs ressources propres ou sur enveloppes (et qui font en partie de la transformation (des emplois longs sur des ressources plus courtes). Ils répercutent en général les hausses de taux avec un léger décalage. Nous avons donc eu en Avril des offres très basses, parfois en dessous du coût de la ressource (taux fixe à 0.95% sur 15 ans).

– Ces enveloppes s’épuisent et les conditions ne seront pas maintenues très longtemps. Dès début Mai, ces banques ont revu leurs barèmes très fortement la hausse pour rejoindre les taux de marché.

- La Nef (via la plateforme Loanboox):

+ Cet établissement est présent depuis peu sur le marché des collectivités. Il propose donc des niveaux de financements performants afin de gagner en part de marché

– Les projets doivent être lié à des investissements spécifiques et les montants d’enveloppes ne peuvent excéder 4 M€.

- Rivage Investment (via la plateforme Loanboox)

+ Cette société d’investissement s’affiche ses offres en tant que placements privés ce qui leur permet de déroger à la règle du taux d’usure. Elle est donc en capacité de proposer des taux fixes sur des durées jusqu’à 40 ans.

– Les taux proposés observés restent bien supérieurs aux offres les plus performantes.

Les collectivités sont donc condamnées à attendre le prochain trimestre et la réévaluation du taux d’usure (sauf en cas de baisse spectaculaire des taux) afin de pouvoir bénéficier d’offres à taux fixes de la part des acteurs bancaire.

Cette attente peut permettre au marché de se stabiliser. En revanche une nouvelle hausse rendrait impossible de contracter à taux fixe puisque les nouvelles conditions de marché décorrélerait les conditions de marché au nouveau taux d’usure calculé. Elle se trouve condamnée à payer plus sans pouvoir figer un taux de marché (du fait du taux de l’usure).

Est-ce que la situation va perdurer ?

Actuellement la hausse des taux semble très probable en France puisque l’inflation n’a pas encore atteint son pic. Il est attendu en fin d’été pour les produits manufacturés et en début 2023 pour l’alimentation.

Toutes ces prévisions n’ont de sens que, si la spirale inflationniste ne se met pas en route, c’est-à-dire si la pression sociale n’entraine pas le cycle : inflation, augmentation des salaires, augmentation des prix etc.

Une fois l’inflation stabilisée, si les indices de taux sur les durées longues se calment, le taux de l’usure cessera d’être un frein à la distribution de crédit à taux fixe aux collectivités. La refonte du calcul du taux de l’usure permettra sur le long terme de pallier à ce type de situation : la Banque de France travaille actuellement sur ce sujet épineux mais dans quels délais la modification sera apportée… ?

Au-delà des problématiques de taux de l’usure, la hausse des taux d’intérêts va impacter fortement le niveau d’investissement des collectivités.

Pour une capacité de remboursement d’emprunt donnée, une hausse de 2 % des taux d’intérêt diminue mécaniquement le montant emprunté de plus de 16 %.

Illustration de l’effet de la hausse des taux sur les capacités de financement et de remboursement :

L’’impact d’une hausse des conditions de financement sur un emprunt de 1 M€ à taux fixe sur 15 ans à échéances constantes annuelles :

- Augmentation des taux de financement de 1% (passage du taux de 1 à 2 %).

- = Echéance progresse de 3% (72 k€ à 78 k€ par million)

- Augmentation des taux de financement de 2% (passage du taux de 1 à 3 %).

- =Echéance progresse de 6 % (72 k€ à 84 k€ par million)

Conclusion

Les habitudes du mode de financement observées ces dernières années devront être modifiées : à court terme, le taux fixe sera de plus en plus absent des réponses aux consultations.

Depuis le 03/05, on assiste à une situation inédite : les taux de swap avec des maturités supérieures à 7 ans sont supérieurs au taux de l’usure ! Ainsi, pour proposer des taux fixes sur des financements concernant des maturités de 15 ans ou au-delà, les établissements de crédit devraient appliquer des marges de crédit négatives afin de respecter la contrainte du taux d’usure.

Par exemple, supposons que les établissements appliquent des marges de 50 à 80 pdb.

La contrainte du taux d’usure ne leur permettrait pas d’être en capacité de proposer des taux fixes pour des crédit sur 3 ans et au-delà avec un amortissement constant.

C’est pourquoi les directions financières devront effectuer un gros travail de pédagogie après des élus et des directions. Sans quoi, la validation du choix des offres pour le financement des projets sera difficile.

De plus, l’intérêt d’utiliser les instruments de couverture apparait plus que jamais comme une évidence.

Articles d’appui :

Prévisions économiques Projections macroéconomiques – Mars 2022 – Banque de France

La forte inflation de 2022 reflèterait le dynamisme des prix de l’énergie, même si leur impact sur les prix de détail serait sensiblement atténué par le bouclier tarifaire maintenu tout au long de l’année. Mais d’autres facteurs joueraient également. Les prix de l’alimentation progressent encore sur un rythme modéré en février 2022 (1,7 % sur un an), mais celui-ci devrait nettement augmenter dans les mois qui viennent, à mesure que les hausses de prix des matières premières alimentaires se diffuseront dans les prix finaux, avec des délais de transmission qui peuvent être de trois à quatre trimestres.

De même, la poursuite de la hausse des prix de production dans l’industrie laisse attendre que le pic d’inflation des biens manufacturés serait atteint seulement après l’été. Enfin, l’inflation des services, soutenue notamment par la progression des salaires, se redresserait progressivement.

| L’univers de taux

Le taux à 10 ans de l’emprunt d’Etat américain frôle désormais les 3 %, soit le double de son niveau de début d’année. En Europe, le constat est le même. En Allemagne, le taux à 10 ans tutoie le 1 %. En France, il atteint 1,4 %. Dans les pays riches, seul le Japon fait bande à part. Ses taux souverains ne remontent que très peu car sa banque centrale n’a pas agi à 180 degrés.

| Sur les marchés d’actions

Le niveau des taux d’intérêt détermine, à peu de choses près, le prix de tous les autres actifs. Sur les marchés d’actions, où les publications de résultats trimestriels ont été reléguées au second plan, vendredi n’a pas été une séance très réjouissante : -2 % pour le CAC 40, -2,2 % pour l’Euro Stoxx 50 ou encore -2,7 % pour le Dow Jones. La séance qui s’ouvre ce matin en Europe est de la même couleur. La raison ? Dans le discours des banquiers centraux, les tons sont tout simplement de plus en plus offensifs pour transformer rapidement leur politique monétaire par la hausse des taux directeurs et la réduction des bilans.