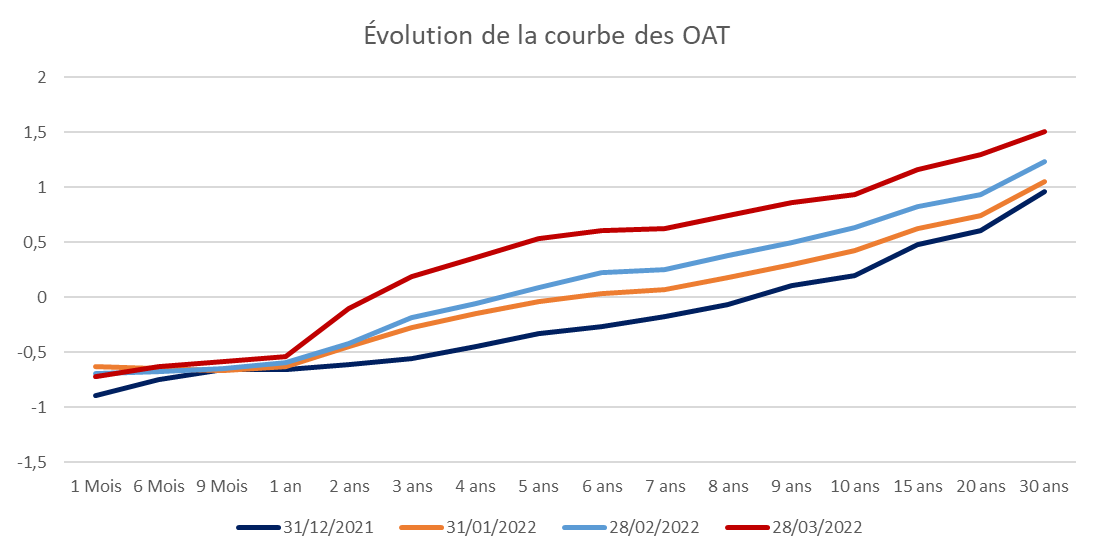

Le retour de l’inflation lié à la guerre en Ukraine et aux derniers soubresauts de la crise sanitaire impacte fortement les marchés financiers et donc les conditions de financement des collectivités depuis la fin du mois de février.

Les banques centrales se trouvent, à des degrés divers, dans l’obligation de revoir leurs politiques pour contenir l’inflation. Une des principales mesures consiste à augmenter progressivement les taux directeurs, telle que la Fed vient de l’annoncer. Mercredi 16 mars 2022, elle décide d’augmenter de 0,25% ses taux directeurs. Cette première hausse depuis 2 ans votée à une quasi-unanimité vise à contrer l’impact de l’inflation et renforcer le marché du travail. La seule voix contre souhaitait une hausse de 0,50%. Les responsables de la Fed prévoient donc désormais sept hausses de taux cette année, portant le taux des fonds fédéraux à 1,9 %, et quatre hausses l’an prochain, à 2,8 %.

Les marchés sont sensibles aux moindres annonces. Le 17 mars 2022, Christine Lagarde a rappelé l’essentiel du discours tenu la semaine précédente après la réunion du Conseil des gouverneurs. Elle a assuré lors d’une conférence de la BCE à Francfort que : « le relèvement des taux directeurs serait progressif et n’interviendrait que “quelque temps” après la fin des achats d’obligations ». Le 24 mars 2022, Franck Elderson, membre du directoire de la BCE, a confirmé cette stratégie sur la corrélation entre le relèvement des taux directeurs et la fin des achats d’obligations. Cette fin des achats d’obligations est prévue au troisième trimestre sauf dégradation marquée de la situation sur les marchés.

Même si la politique de la BCE a un impact essentiellement sur les taux courts, cette hausse des taux impactera la stratégie globale de gestion de la dette : tant sur le coût des nouveaux financements que sur les sujets de réaménagement et de restructuration de la dette existante. L’impact sera différent suivant les objectifs poursuivis et la situation budgétaire et de trésorerie.

L’impact de la hausse de l’OAT se répercute immédiatement dans les réponses aux consultations. Nous constatons, d’une part, une hausse généralisée des taux proposés et d’autre part une diminution de la période de validité des offres. Avec de telles volatilités et de telles incertitudes, les établissements peuvent difficilement proposer des offres fermes sur de longues périodes.

Dans ce contexte de hausse des taux, il devient donc nécessaire de se poser la question de la stratégie à mettre en place concernant la gestion de son encours de dette. Il devient important de valider, ou pas, une stratégie de protection contre la hausse des taux. Pour les financements à taux fixe 2022 -2023 il nous parait opportun de consulter ses partenaires rapidement.

Une stratégie de désendettement sec se concentrera sur les gains budgétaires et les capacités futures d’endettement, alors que la stratégie de réaménagement s’orientera plutôt sur une analyse de l’impact financier de compactage et/ou de rallongement, etc.

A travers cette note nous vous proposons d’étudier les enjeux des différentes stratégies qu’il est possible d’étudier pour la gestion de l’encours de la dette.

LE CAS DES OPPORTUNITÉS D’ARBITRAGE

L’opportunité d’arbitrage consiste à réaménager le contrat sur la base de caractéristiques résiduelles identiques (périodicité, durée résiduelle, profil d’amortissement). L’intérêt budgétaire est toujours limité pour ce type d’opération puisqu’elle implique le paiement d’une indemnité et la mise en place d’un nouveau prêt.

Cette indemnité vise à compenser la perte de rendement subie par l’établissement bancaire et prend en compte dans son calcul la marge actuelle de l’établissement bancaire. Lors du refinancement du prêt une nouvelle marge bancaire est appliquée. Le refinancement d’un prêt bancaire après paiement de la pénalité implique, de facto, pour la collectivité le paiement d’une double marge bancaire afin de finaliser l’opération.

Lors de l’analyse de l’encours de dette, il est impératif de toujours tenir compte des caractéristiques du prêt. L’enjeu financier n’est pas le même pour un prêt à taux fixe et un prêt à taux variable car les caractéristiques des pénalités sont différentes.

- Pour les emprunts à taux fixes assortis d’une indemnité de marché de type actuarielle ou de marché, il n’existe actuellement aucune économie possible. En effet l’opération représente un surcoût sur ce type de contrat pour plusieurs raisons :

Les caractéristiques de ces indemnités : Elles correspondent à la différence actualisée entre les intérêts résiduels calculés au taux du contrat et ceux calculés au taux de référence (généralement l’OAT ou le taux de swap de la durée de vie moyenne). Plus l’écart entre l’écart deux courbes est important plus la pénalité est élevée.

Le coût total de l’opération : Le montant de l’indemnité combiné aux nouvelles conditions de refinancement et à la nouvelle marge bancaire annihilent toutes opportunités d’économies.

- Pour les emprunts à taux fixes assortis de pénalités forfaitaires, où le montant dépend d’un pourcentage appliqué sur le capital remboursé par anticipation, l’opportunité de dégager une économie dépend :

De la durée résiduelle du prêt,

Du différentiel de taux entre le taux actuel du prêt et le taux obtenu lors du financement. Le suivi de ces prêts doit donc être effectué périodiquement pour identifier le moment ou le refinancement devient opportun.

- Pour les emprunts à taux variables les pénalités sont généralement de type forfaitaire. Lors de l’analyse des emprunts variables, l’identification des opportunités d’arbitrage s’oriente sur l’optimisation de la marge sur index. Cette optimisation prend en compte les notions suivantes :

La recherche du point mort : le point mort correspond à la marge sur index minimal à obtenir pour permettre la neutralisation de la pénalité. L’identification du point mort permet ainsi à la collectivité d’identifier la marge maximale à obtenir pour dégager des économies à travers son refinancement.

Les marges faciales : L’application d’un floor à 0% sur un contrat à taux variable sous évalue la marge faciale de l’établissement bancaire. En période de taux négatif, l’application d’un floor permet à la banque de dégager des marges supplémentaires. L’identification de ce type de prêt permet au travers du refinancement de diminuer la marge faciale.

Les remboursements anticipés des prêts de l’encours de dette sont donc toujours des opérations financières coûteuses et impliquent la prise en compte de plusieurs facteurs que sont :

- Les caractéristiques du prêt : Variable / Fixe

- Le type d’indemnité : Indemnité de marché (Actuarielle, Valorisation), Forfaitaire (% du CRA)

L’étude des opportunités d’arbitrage doit toujours être étudiée prêt par prêt en tenant compte de ces différents aspects.

Plusieurs études peuvent être effectuées pour une collectivité soucieuse de considérer ses difficultés financières. Le reprofilage ou le rallongement des prêts sont des solutions moins coûteuses et permettent d’étaler les charges financières dans le temps. Dans le cadre d’une stratégie globale, cette analyse doit tenir compte de la durée résiduelle du contrat, de l’indemnité appliquée et des contraintes imposées par la collectivité.

LES REMBOURSEMENTS ANTICIPÉS SECS

Ici il n’est pas question d’un refinancement, mais de profiter d’un excédent de trésorerie pour se désendetter. Les remboursements anticipés secs émanent généralement d’une volonté d’alléger le poids des annuités sur des périodes budgétaires difficiles. Ce type d’opération représente rarement un avantage financier pour la collectivité.

Les remboursements anticipés secs consistent à solder un contrat de manière à économiser la charge d’intérêts résiduelle (diminuée de la pénalité). Les objectifs à travers le remboursement anticipé sec peuvent être multiple :

- Diminuer son ratio de dette,

- Augmenter ses capacités d’emprunt

- Réduire le nombre de lignes,

- Afficher une politique de désendettement,

- Afficher un taux moyen plus performant (notamment si la collectivité se concentre sur le remboursement de prêt aux taux les plus élevés).

L’étude consiste à mesurer le delta entre l’indemnité de sortie et la charge d’intérêt résiduelle. Si ce delta est positif, l’opération génère des économies d’intérêts. En revanche, si ce delta est négatif, cela signifie que l’indemnité est supérieure à la charge résiduelle. Ces stratégies doivent donc être pensées de manière globale de façon à limiter le surcoût tout en respectant les contraintes budgétaires.

Les consultants Seldon Finance se tiennent à votre disposition pour échanger sur ces problématiques.